2024年から開始される新しいNISA制度(以降、新NISA)

それに伴い、2023年で終了する従来のNISA制度(以降、現行NISA)

現行NISAのロールオーバー制度はどうなるの?

制度移行の際の手続きは必要なの?など

疑問を持っている方が多いのではないでしょうか。

現在、現行NISA活用中の私はそう感じました。

今回の記事では、新NISAの変更点、

制度移行の際に注意するべきポイントを解説していきます。

現行NISAを活用していて、今後どうすべきか悩んでいる方は

この記事を読むことにより、この先の戦略を考えられるようになります。

また、これからNISA口座を開設して投資を始めようと考えている方にも

役立つ情報を載せていますので、ぜひ最後まで読んでいってください♪

なお、この記事は、信頼性の高い金融庁HPの情報を引用しながら紹介していきます。

安心して読み進めてください。

- 新NISAは、超優秀

- 現行NISAを利用している方は移行手続き不要

- 現行→新へのロールオーバーは× 出口戦略を考える必要あり

2024年から開始の新NISA

まずは、2024年から開始されることが決定されている

新NISAの情報を整理していきましょう。

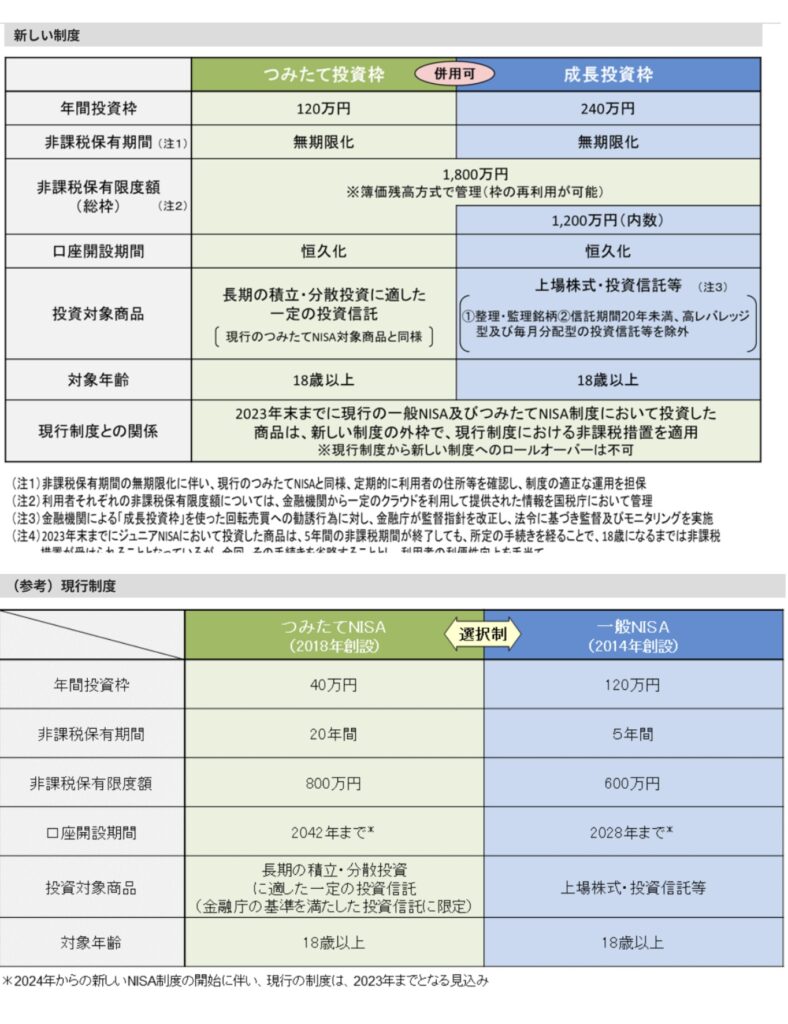

金融庁のHPにある公式の情報をまとめます。

非課税期間

無期限

投資枠

年間投資枠

| つみたて投資枠 | 120万円 |

| 成長投資枠 | 240万円 |

保有限度額 1800万円(内 成長投資枠1200万円)

※枠の再利用可能 ←コレ重要です

買付額ベースではなく、買付残高ベースでの1800万円です!

新NISA口座で保有している株式や投信を売却すればその枠を再び使って投資できます!

つまり、売買を繰り返しながら

永遠に1800万円分の投資ポジションを取れるということです。

投資対象

長期の積立・分散投資に適した一定の投資信託

↑つみたて投資枠

上場株式・投資信託(ETF)等

↑成長投資枠

※併用可

現行NISA

続いて、現行NISAの情報を整理しておきます。

現在、NISA加入中の方は確認してください!

※新NISAから始めようと考えている方はこのパート確認不要です

現行NISAは、

つみたてNISAもしくは一般NISAのどちらかを選択します。

併用は、できません。

非課税期間

| 一般NISA | 5年 |

| つみたてNISA | 20年 |

投資枠

| 一般NISA | 年間 120万円 |

| つみたてNISA | 年間 40万円 |

ロールオーバー制度

ロールオーバーは一般NISAを選択した方に関係があります。

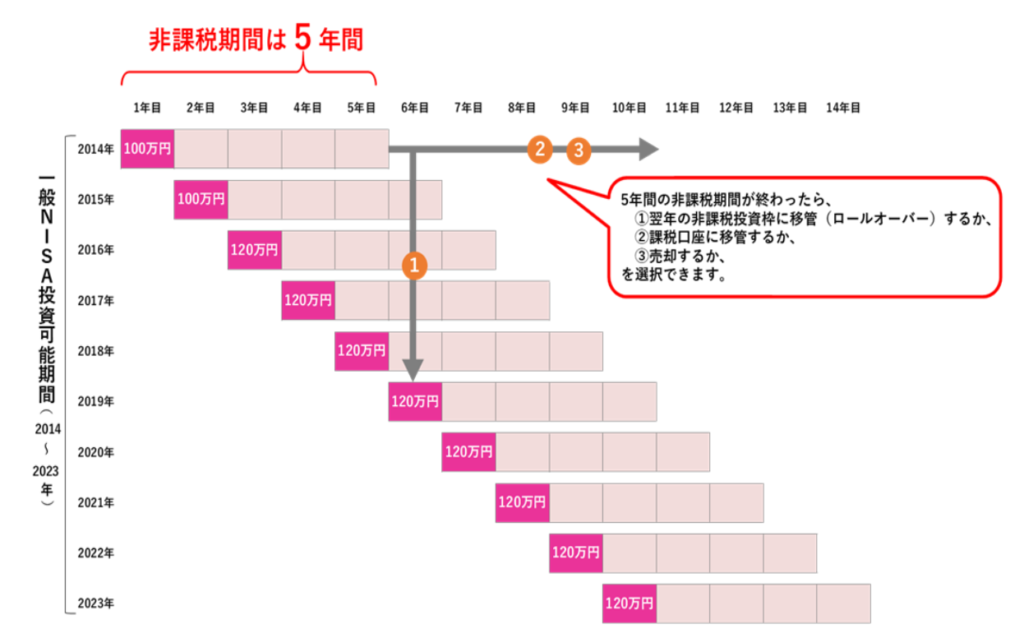

まずは、こちらの画像をご覧ください

↓↓↓

金融庁HPより引用

「はい???」って感じですかね(笑)

私も、初めて見たときは理解できませんでした。

わかるようなわからないような・・・

前述している通り、一般NISAの非課税期間は5年です。

5年後どうなるか?答えは、課税口座に移管されます。

移管後は、利益に対して税金がかかるようになります。

「そなの嫌だ!まだ非課税が良い!!」という方のために

あるのがロールオーバー制度です。

非課税期間を延長できます。

※その年の非課税枠を消費します!

もう終了する話なので

そんなのあるんだな〜程度の理解でOKです!

現行NISAと新NISAの比較

結論として、新NISAは超優秀!!

めちゃくちゃ良いです!

NISA口座はあるけど今まで活用してこなかった方、

これから活用していきましょう!

まだの方、やりましょう!

現行NISAと比較して、新NISAは全てにおいて改良されています。

その前提を踏まえて、金融庁HPの比較表をご覧ください♪

↓↓↓

金融庁HPより引用

非課税期間、”無期限化”素晴らしいですね!

現行NISA→新NISAへの移行手続き

既にNISA口座を持っている方、

新NISAへの移行手続きは必要ありません。

現在、NISA口座を開設している証券会社で

そのまま新NISA口座も開設されます。

現行NISAを活用している方、必見!

ここからは、移行時の注意点と現行NISAの出口戦略について解説します。

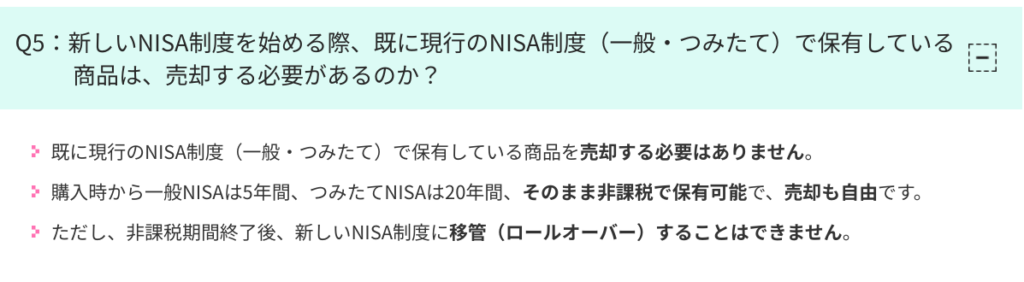

移行時の注意点:現行→新NISAへロールオーバーはできる?

答えは、できません。

移行時の最大の注意点は、

現行NISA口座で保有している株式や投信は

新NISA口座へ移行できないことです。

前述しているロールオーバーという言葉を使うと

現行NISA→新NISAへのロールオーバーはできないということです。

参考までに、金融庁HPのQ&Aを紹介します。

↓↓↓

金融庁HPより引用

これは知っておかないと痛い目にあうことになります。

現行NISAをしていると新NISAでの投資枠は減るの?

答えは、減りません。

現行NISAと新NISAは、

完全に棲み分けられています。

現行NISA活用中の方は、

今のルールに沿って運用されていきます。

例えば、

2023年に一般NISA口座を開設した方は、

2023年枠の120万円が

2024年からの新NISA投資枠1800万円とは別に付与されます。

考えよう!現行の一般NISA出口戦略

移行時の注意点を踏まえた理解した上で、

実際にどう行動すべきか考えておきましょう。

特に、一般NISA活用中の方!! ←私もです

そもそもNISAは利益が出る前提の仕組みであることを知っておきましょう。

損失が出たときのことはあまり想定されていません。

つみたてNISAは、非課税期間20年です。

20年間あれば、利益が出る確率がかなり高いことが

過去の実績から見て取れます。

そのため、つみたてNISAの出口戦略はそこまでシビアではありません。

※利益を保証するものではありません!

ここでは、非課税期間が5年である

一般NISAに絞って話を進めていきます。

ポイントは、(当たり前のことですが)

5年の内に利益があるタイミングで売却することです。

簡単に言いましたが、これはとても難しいことです。

天井で売り抜きたいという心理は痛いほどわかりますが、

「ここまできたら売る!」という価格を決めておくことをおすすめします。

それが、例え明日でも・・・です。

5年先のことは誰にもわかりませんからね・・・ ←コレ自分に言い聞かしてます

避けたいのは、5年のタイムリミットが迫って損失が出ている状況です。

想像するだけで嫌ですね・・・

ここまで、私の考えを述べましたが、

大事なのは、移行時の注意点を知り、自分で判断することです。

「こうすれば完璧!!」って答えがあれば

私も知りたいですが・・・

株式の売買において、絶対はありません。

また、市場を完璧に予測できる人はいません。

情報収集をした上で、

主体性を持って自分で判断していきましょう!!

最後に

ここまで、新NISAの変更点と

現行NISA→新NISA移行時の注意点について解説してきました。

私の感じる現行NISAの落とし穴は

利益がでる前提の仕組みであることです。

5年のうちにマイナス確定すると

他の株式との損益通算すらできない・・・

5年経過すると課税口座へ否応なしに移管されます。

マイナスで移管するとそこから価格が

元の価格に戻っただけで課税されることになります。

例えば

一般NISA口座で購入した100万円のA株

5年後に80万円まで株価下落 →そのまま課税口座へ自動移管

1年後、100万円まで株価上昇 →売却

課税口座内での価格変化 80万円→100万円 ⊿+20万円

この20万円に20.315%課税(約4万円)されることになります。

6年前に100万円で購入したA株が

「一時は下落したけど100万円に戻りましたー!」

と思いきや手元に残るのは96万円になっている・・・

こういう状況は避けたいですよね。

でもこういう最悪のケースも想定しておくことは大事です。

リスクがあるのは事実ですからね。

投資の選択で重要なのは、

納得のいく行動を取ることです。

そのためには、自分でしっかりと理解することが欠かせません。

仮に、一時的に損失が出るようなことがあっても

そういった投資行動を取れる方は最後には報われます。

現行NISAにおいては、

今からしっかりと出口戦略を意識していれば大丈夫です!

注意点を理解して、自分自身でしっかりと判断していきましょう!

共に賢明な投資をしていきましょう!!

それではまた!